Integrierte Finanzbuchhaltung

Neben der Möglichkeit des Exportes der Rechnungsdaten steht auch die integrierte Finanzbuchhaltung in HELIUM 5 zur Verfügung. Das in HELIUM 5 integrierte Finanzbuchhaltungsmodul ist für die Erledigung der Arbeiten der Finanzbuchhaltung während des laufenden Jahres gedacht. Dies geht von der monatlichen UVA bis hin zur Erfolgsrechnung / BWA / Ergebnisübersicht. Da für die Erstellung einer Bilanz immer ein geprüfter Bilanzbuchhalter verantwortlich ist, sind zwar die Daten aus HELIUM 5 die Basis für die Bilanz, die eigentliche Bilanz muss jedoch vom Steuerberater / Treuhänder / Bilanzbuchhalter Ihres Vertrauens erstellt werden.

Die microtech GmbH bzw. die microtech Austria GmbH ist keine Steuerberatung. Werden von uns steuerliche Punkte genannt, so stellen diese unsere Meinung zum jeweiligen Thema dar. Sie sind in keinem Falle eine steuerliche Beratung und keine steuerberatende Tätigkeit. Für steuerliche Beratung wenden Sie sich bitte an Ihren Steuerberater.

Wir weisen in diesem Zusammenhang auch darauf hin, dass wir für die richtige Parametrierung Ihrer Buchhaltung, welche jederzeit von Ihnen selbst vorgenommen werden kann, keine wie immer geartete Verantwortung, geschweige denn Haftung übernehmen.

Kontendefinition

Die Konten-Zuordnungen gliedern sich in vier Ebenen:

Artikel. Der Artikel wird über die Artikelgruppe einem Inlands-Erlös-Konto zugeordnet. Achten Sie darauf, dass die Zuordnung nur für Inlandskonten erfolgen darf, die Ihrem Hauptfinanzamt entsprechen.

Sachkonto. Im Sachkonto im Fibu-Modul werden bei obigem Inlands-Erlös-Konto im oberen Modulreiter Konto-Länderart die entsprechenden Unterkonten für die jeweilige Steuerkategorie und für das jeweilige Finanzamt hinterlegt. Bitte beachten Sie, dass die Steuerkategorien in den Sachkonten (im Gegensatz zu den Personenkonten) NUR für die Definition des Verhaltens bei manuellen Buchungen verwendet wird. Buchungen bei denen Debitoren/Kreditoren beteiligt sind, werden von der Steuerkategorie dieses Kontos gesteuert.

Kunde / Debitor. Im Kundenstamm wird unter Konditionen die gewünschte Debitorennummer eingetragen. Diese findet sich im Fibu-Modul unter Debitorenkonto wieder. In den Kopfdaten des jeweiligen Debitorenkontos erfolgt die Zuordnung zum zuständigen Finanzamt und der richtigen Steuerkategorie. Bei der Auswahl der Steuerkategorie bedenken Sie, dass hier immer vom gewählten Finanzamt auszugehen ist.

Finanzamt. Im Modul Fibu, unterer Modulreiter Finanzamt werden beim jeweiligen Finanzamt im oberen Modulreiter Steuerkategorie für jede Steuerkategorie die Abstimmkonten für die mitlaufenden Buchungen der offenen Forderungen / Verbindlichkeiten festgelegt. Es empfiehlt sich, je Steuerkategorie und Finanzamt ein eigenes mitlaufendes Konto zu verwenden. Im oberen Modulreiter Steuerkategoriekonto wird definiert, bei welcher Art des Geschäftes (Verkauf / Erwerb) und bei welchem MwSt Satz welches Umsatzsteuerkonto verwendet werden muss. Zugleich werden hier die Skontoaufwands und Skontoerlöskonten definiert. Definieren Sie im Finanzamt, Kopfdaten auch das zu verwendende Formular (Formularnummer) für die Umsatzsteuervoranmeldung.

Leer = Standardformular = Österreich

1 = Formular für die Elstermeldung = Deutschland (definieren Sie hier auch "Umsatz runden")

2 = Formular für die Meldung in der Schweiz

3 = Formular für die Meldung in Liechtenstein

Achten Sie darauf, dass die Kurzbezeichnungen der Finanzämter unterschiedlich sind, sodass sie aus Bedienungssicht leicht unterschieden werden können.

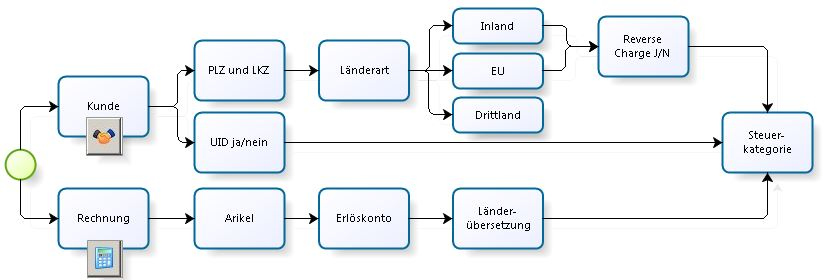

Zusammenhänge Erlöskonto, Länderart und Steuerkategorie

Der Kunde definiert über die Adresse (Postleitzahl und Länderkennzeichen) die Länderart. Je nachdem ob eine UID Nummer eingetragen ist, oder nicht, wird die Steuerkategorie ermittelt. Aus der Rechnung bewirken die Positionen (Artikel) das Erlöskonto, je nach Kunden und dessen Länderart kann eine Länderübersetzung notwendig sein. Ergänzend dazu wirkt die Kennzeichnung Reverse Charge - je nachdem ob das Reverse Charge Verfahren zur Anwendung kommt, wird die Steuerkategorie verwendet. Sie finden die Definitionen hierzu im Modul Finanzbuchhaltung, unterer Reiter Finanzamt, oberer Reiter Steuerkategorie. Wählen Sie hier die Steuerkategorie aus und klicken auf den Reiter Steuerkategoriekonto. In der folgenden Maske hinterlegen Sie durch einen Klick auf Bearbeiten und auf das jeweilige Kontofeld die Konten.

Bitte beachten Sie, dass bei Ust. Verkauf nur Konten der Kontoart Ust Konto und bei Vst. Einkauf nur Konten der Kontoart Vst Konto zugeordnet werden können. Zu Ihrer Sicherheit definieren Sie bitte nur die üblichen Fälle und nicht alle möglichen Kombinationen. Im Laufe der Arbeit mit der Integrierten Finanzbuchhaltung von HELIUM 5 decken Sie Ihre Geschäftsfälle ab. Sie erhalten eine Fehlermeldung, dass Konten (Erlöskonto nicht definiert) nicht definiert sind, falls Definitionen noch nicht vollständig sind. In diesem Fall prüfen Sie bitte die Eingaben und tragen die Definition nach. Dies dient auch dazu, Flüchtigkeits- oder Tippfehler zu vermeiden. Der Kunde definiert über das Land die Länderart (Inland, EU mit UID, EU ohne UID, Drittland). Damit wird die Steuerkategorie des Debitors definiert. Der Artikel definiert über die Artikelgruppe das Inlands-Erlöskonto. Länderart, Reverse-Charge und Finanzamt definieren die Konto-Länderart-Übersetzung für das jeweilige Inlands-Erlöskonto um zum nun richtigen Erlöskonto zu kommen.

Beachten Sie bitte, dass für Anzahlungsrechnungen nicht die Erlöskonten eventueller Artikel sondern das Anzahlungskonto "Erhaltene Anzahlungen" (siehe Fibu, Finanzamt, Buchungsparameter) als Grundlage verwendet wird. Auch hier greift die Länderartübersetzung.

Konten kopieren

Wählen Sie dafür das zu kopierende, sehr ähnliche, Konto aus und klicken Sie auf Neu aus Konto. Damit wird der Erfassungsdialog wie bei der Neuanlage eines Kontos geöffnet und es sind alle Daten aus dem vorausgewählten Konto vorbesetzt. Passen Sie nun die Kontonummer und die Kontobezeichnung an. Natürlich müssen alle Eigenschaften des Kontos geprüft werden. Das Gültig ab Datum wird mit dem aktuellen Geschäftsjahresbeginn vorbesetzt.

Konten löschen

Grundsätzlich können Konten nur gelöscht werden, wenn auf diesen keine Buchungen, ohne Begrenzung des Zeitraumes, sind. Weiters dürfen darauf keine Verweise erfolgt sein. Bei Debitoren-/Kreditorenkonten sind dies vor allem Verweise aus dem Kunden-/Lieferantenstamm.

Um nun versehentlich bereits angelegte Debitoren-/Kreditorenkonten zu löschen, stellen Sie zuerst sicher, dass kein Kunde-/Lieferant auf dieses Konto zeigt. Dazu gehen Sie in die Kundenverwaltung, sortieren die Auswahlliste nach Kunden oder verwenden den Zusatzfilter um den Kunden mit dem Debitorenkonto anzuzeigen. Nun ändern Sie in den Konditionen die Debitorennummer durch Angabe eines bereits bestehenden Debitorenkontos. Den eventuell erscheinenden Hinweis der mehrfachen Verwendung des Debitorenkontos bestätigen Sie entsprechend. Nun kann das eigentliche Debitorenkonto gelöscht werden.

Die Vorgehensweise für Kreditorenkonten ist analog dazu.

Übernahme

Bei der Übernahme bestehender HELIUM 5 Daten in die Finanzbuchhaltung gehen Sie folgende Schritte, um eine richtige Einstellung der Daten zu erhalten.

Prüfen Sie die Steuerkategorie auf vollständige Definition. Hier insbesondere auf die Abstimmkonten der Forderungen und Verbindlichkeiten.

Definieren Sie die benötigten Steuerkategoriekonten für jeden verwendeten / vorkommenden MwSt-Steuerkategorie. D.h. es sind für jeden Mehrwertsteuersatz die zugehörigen Umsatzsteuer- und Vorsteuerkonten und die Skontoaufwand bzw. Skontoerlöskonten zu definieren. Diese Zuordnung bewirkt, dass die Steuern entsprechend der hier definierten Zuordnung verbucht werden.

Definieren Sie nun die Steuerkategorien aller Debitoren und Kreditoren. Dazu werden in den Kopfdaten jedes Personenkontos Land, Postleitzahl, Ort, UID Nr und ev. Reverse Charge angezeigt. Achten Sie dabei auf die richtige Zuordnung der Steuerkategorie.

Definieren Sie nun Ihre Sachkonten. Achten Sie hier insbesondere auf eine für Sie und Ihren Buchhalter eindeutige Bezeichnung des Kontos und definieren Sie die UVA Art. Sollten die Beschreibenden Texte der auszuwählenden UVA Art für Sie nicht sprechend sein oder diese unvollständig sein, so wenden Sie sich bitte an Ihren HELIUM V Betreuer. Er kann diese laut Ihren Angaben, den Angaben Ihres Steuerberaters entsprechend einstellen.

Prüfen Sie nun, dass die Regel der Erlöskontenfindung auf Artikelgruppe steht. D.h. der Parameter FINANZ_EXPORT_VARIANTE muss auf Artikelgruppen stehen.

Wir raten den Parameter ARTIKELGRUPPE_IST_PFLICHTFELD auf 1 zu stellen, damit für jeden Artikel auch eine entsprechende Artikelgruppe ausgewählt werden muss.

Prüfen Sie nun in den Grunddaten des Artikels, dass für alle Artikelgruppen auch entsprechende Inlandskontierungen angegeben sind.

Prüfen Sie für die Konten der Artikelgruppen die Länderartübersetzungen / Steuerkategoriezuweisungen.

Damit wird ganz wesentlich die Buchung auf das richtige Erlöskonto gesteuert in Abhängigkeit des Landes/Steuerkategorie des Kunden.Erfassen Sie nun eine Ausgangsrechnung und drucken Sie diese aus. Wechseln Sie in das zugehörige Warenerlöskonto und prüfen Sie ob die Buchung dort mit allen Steuersätzen angekommen ist. Ist diese Buchung aus Sicht der Finanzbuchhaltung richtig, auf den richtigen Konten.

Buchen Sie nun eine Zahlung mit Skontoaufwand. Wird die Zahlung entsprechend auf der Bank eingetragen und der Skontoaufwand verbucht. Gegebenenfalls löschen Sie die Bankbuchung wieder.

Erfassen Sie nun eine Eingangsrechnung, prüfen Sie ob auch hier die Buchungen inkl. den Steuerbeträgen entsprechend richtig verbucht werden und buchen Sie eine Zahlung der Eingangsrechnung mit Skonto.

Konnten alle obige Punkte erfolgreich durchgeführt werden, so kann als nächstes die Periodenweise Übernahme der bestehenden Daten direkt in die Fibu durchgeführt werden.

Drucken Sie nun eine Saldenliste aus. Stimmt diese mit den Ausdrucken Ihres Steuerberaters überein? Gegebenenfalls müssen noch Eröffnungsbuchungen durchgeführt werden.

Drucken Sie eine UVA für die oben übernommenen Daten aus.

Belege übernehmen

Gerade für die Phase der Einführung der in HELIUM 5 integrierten Finanzbuchhaltung kommt es immer zu der Forderung, dass alle Belege, die noch nicht in der FiBu sind, automatisch übernommen werden sollten. Dafür haben wir die Funktion Belegübernahme geschaffen. Sie finden Sie unter Sachkonten, bearbeiten Belegübernahme.

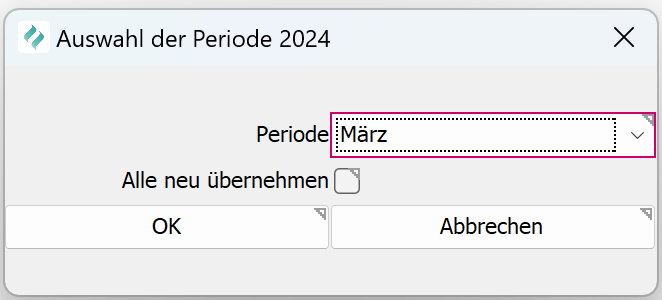

Mit dieser Funktion werden pro Buchungsperiode alle noch nicht in der Buchhaltung befindlichen Belege übernommen. Zusätzlich werden auch die Zahlungen der Periode übernommen. Es werden nur Belege übernommen, die weder im Status storniert noch im Status angelegt sind.

Bei dieser Übernahme werden nur die Buchungen übernommen, die noch nicht in der Fibu enthalten sind. Sollten, z.B. wegen massiven Kurskorrekturen, alle Belege der Periode noch einmal neu übernommen werden müssen, so haken Sie bitte "Alle neu übernehmen" an.

Da gerade beim Start einer neuen Buchhaltung doch einiges an Definitionsfehleren enthalten sein können, werden diese detailliert aufgeführt. Bitte beseitigen Sie diese Fehler und gehen Sie die Daten konsequent von Monat zu Monat, von Periode zu Periode durch. Sie können vom Fehlerfenster mit dem GoTo Button direkt auf den jeweiligen Beleg springen. In obigem Fall auf die Eingangsrechnung. Beseitigen Sie die Fehler und versuchen Sie dann erneut die Übernahme für den gewünschten Zeitraum durchzuführen.

Belege sind die Gesamtheit der (Ausgangs-) Rechnungen, Ausgangsgutschriften (Wert oder Mengengutschrift), Eingangsrechnungen, Eingangsgutschriften und auch der Zusatzkosten gemeint.

Die grundsätzliche Vorgehensweise für die Periodenübernahme ist:

Prüfen Sie die offene Postenliste des zu übernehmenden Geschäftsjahres. Hier ist wichtig, dass diese vor der Übernahme richtiggestellt wird. Verwenden Sie dazu auch die Möglichkeit des Auszifferns der Buchungen. Prüfen Sie dies für alle Debitoren- und alle Kreditorenkonten.

Führen Sie die Periodenübernahme für alle Debitoren- und Kreditorenkonten durch. Gehen Sie dazu in das Geschäftsjahr in dem die Übernahme stattfinden sollte. Bitte achten Sie darauf, dass bei den Konten das Häkchen "automatische Eröffnungsbuchung" gesetzt ist. Zu Ihrer Sicherheit muss für die Übernahme das Vorvergangene Geschäftsjahr gesperrt sein. Bei der Übernahme werden eventuell bereits durchgeführten automatischen Eröffnungsbuchungen storniert und aufgrund der neuen Ergebnisse wieder neu hinzugefügt. Zusätzlich kann angegeben werden, dass bereits durchgeführte manuelle Eröffnungsbuchungen ebenfalls gelöscht werden. Bei den Übernahmen der offenen Eingangs- / Ausgangsrechnungen werden zur Erhöhung der Transparenz jede einzelne offene Rechnung in das neue Geschäftsjahr eröffnet. Damit wird auch erreicht, dass die automatische Auszifferung auch im neuen Geschäftsjahr gegeben ist. Die Soll- / Haben-Buchungen werden auf der gleichen Seite wie die ursprüngliche Buchung übernommen. So werden Sie hier Gutschriften mit entsprechenden negativen Beträgen finden. Dies ist so beabsichtigt und dient der höheren Transparenz.

Führen Sie nun die Periodenübernahme für jedes einzelne Sachkonto durch. Bei den Sachkonten haben wir dies so gelöst, dass jedes Sachkonto einzeln übernommen werden muss. Bitte beachten Sie, dass nur die Bestandskonten eröffnet werden (dürfen). Hier kommt die Besonderheit mit dazu, dass die sogenannten mitlaufenden Konten in der Regel aus den Buchungen auf den Debitoren und Kreditoren bebucht werden. D.h. in aller Regel sind hier keine manuellen Buchungen erlaubt. Bei den Buchungen auf den Sachkonten wird jeweils der Saldo des Vorjahres auf dem Konto gebildet und dieser als Eröffnungsbuchung in das neue Geschäftsjahr übernommen. Hier lautet die Regel, dass es nur positive Beträge gibt. D.h. ja nachdem ob der Saldo positiv oder negativ ist, wird der Saldo im Soll oder im Haben positiv eingebucht. Ein positiver Saldo wird im Soll gebucht, ein negativer Saldo wird positiv im Haben gebucht.

Sollten nach erfolgter Periodenübernahme auf einem Konto trotzdem Buchungen im alten Geschäftsjahr ergeben, so wird auf den Kontoblättern eine Information angedruckt, die besagt, dass die Periodenübernahme nicht mehr gültig ist. Führen Sie in diesem Falle die Periodenübernahme erneut durch.

Wir gehen davon aus, dass die mitlaufenden Konten keine wie immer geartete manuelle Buchung enthalten.

Werden in den mitlaufenden Konten Korrekturen durchgeführt, müssen diese Korrekturen Manuell in die Folgejahre übernommen werden.

Praktischer Ablauf

Der praktische Ablauf bei einem Sollversteuerer, z.B. GmbH, ist so, dass mit dem ersten Tag des neuen Geschäftsjahres die Bankkonten des alten Jahres abgeschlossen werden und dann für diese Konten die Periodenübernahme gemacht wird. Üblicherweise erhalten Sie in den ersten Tagen noch Rechnungen aus dem vorigen Geschäftsjahr. Eventuell müssen Sie auch noch Rechnungen für Leistungen des alten Geschäftsjahres erstellen. Nachdem diese Arbeiten alle durchgeführt sind, kann erst die Periodenübernahme (siehe oben) für die Debitoren und Kreditoren durchgeführt werden.

Da das Mahnwesen aus der Rechnungsverwaltung gesteuert wird und nicht aus der offenen Postenliste, ist aus diesem Grund, im Gegensatz zu vielen anderen Buchhaltungsprogrammen, keine Eile geboten.

Parametrierung der Eröffnungskonten

Sind finden im Modul Finanzbuchhaltung, unterer Modulreiter Finanzamt, oberer Modulreiter Buchungsparameter. Definieren Sie hier die Konten für die Eröffnungsbuchungen der Sachkonten, der Debitoren- und der Kreditorenkonten. Auch hier raten wir im Sinne der Transparenz je Kontoart ein eigenes Eröffnungskonto zu verwenden.

Fehler bei der Übernahme

Wenn bei der Übernahme von Belegen (Rechnungen, Eingangsrechnungen, Gutschriften, Zahlungen, Skonti) Fehlermeldungen auftreten, so klicken Sie bitte ins Detail. Hier finden Sie nach dem allgemeinen Fehlerdialog immer weitere Details die auf die Rechnung ev. den Lieferschein und ev. auch auf den Artikel hinweisen. Einige Zeilen darunter finden Sie dann ev. noch weitere Hinweise, z.B. Keine Artikelgruppe definiert.

Artikelgruppe fehlt

Wenn Sie die Meldung “java.lang.Exception: Keine Artikelgruppe für Artikel definiert” sehen, so fehlt die Artikelgruppe. Gehen Sie zur angegebenen Artikelnummer und hinterlegen Sie eine Artikelgruppe.

Kein Konto definiert

Wenn Sie die Meldung “kein Konto definiert” sehen, stimmen die Steuerkonten nicht.

Prüfen Sie daher folgende Einstellungen:

Parameter FINANZ_EXPORT_VARIANTE muss auf Artikelgruppen stehen

Parameter FINANZ_EXPORT_ARTIKELGRUPPEN_DEFAULT_KONTO_AR ist richtig definiert

Finanzamt, Steuerkategorie die entsprechende z.B. Inland ist definiert

Debitoren / Kreditoren Konto ist vollständig definiert

Sachkonto ist vollständig definiert

Das / die beteiligten Ust/Vst Konten, definiert über die Steuerkategorie, sind vollständig definiert

Das Skontoaufwand / -erlöskonto, definiert über die Steuerkategorien, sind vollständig definiert

Prüfen Sie auch Parameter FINANZ_EXPORT_ARTIKELGRUPPE_DEFAULT_KONTO_AR. Dieser muss auf ein gültiges Erlöskonto zeigen. Es ist das Standardkonto, dass für Positionen ohne Artikelnummer wie Handeingaben verwendet wird.

Fehler beim Anlegen der Debitoren- oder Kreditorennummer

Wenn beim Anlegen der Debitoren- oder Kreditorennummer eine Fehlermeldung mit “com.lp.client.frame.delegate.KundeDelegate.createDebitorenkontoNummerZuKundenAutomatisch(KundeDelegate.java:486)” kommt, fehlt das Finanzamt.

Definieren Sie bitte unter System, Mandant, Vorbelegungen2 das Standard Finanzamt für diesen Mandanten. Wenn hier kein Finanzamt zur Auswahl steht, so definieren Sie dieses bitte im Modul Finanzbuchhaltung, unterer Modulreiter Finanzamt.

Kein Abstimmungskonto

Wenn die Meldung “Kein Abstimmkonto definiert für Steuerkategorie: Ausland FinanzamtIId” kommt, ist für die angegebene Rechnung in den Steuerkategorie-Definitionen keine Definition für die mitlaufenden Konten angegeben. Tragen Sie dies für die Steuerkategorie des Finanzamtes nach.

Fehler bei Zahlung

Wenn bei der Zahlung ein Fehler mit “id to load is required for loading” angezeigt wird, so wurde versucht, eine Zahlungsbuchung zu machen und die zugrunde liegende Rechnung ist noch nicht in der Fibu verbucht und kann auch, aus verschiedenen Gründen, nicht in die Fibu übernommen werden.

Bestätigen Sie die Meldung und versuchen Sie die Rechnung mit Bearbeiten, Belegübernahme zu übernehmen. Es wird ein Fehler auftreten. Beseitigen Sie diesen und setzen Sie dann mit der Belegübernahme und der nachfolgenden Zahlung fort.

Steuerfreie Buchung auf ein steuerbehaftetes Konto

Wenn Sie bei der Aktivierung einer Rechnung die Meldung “Steuerfreie Buchung auf ein steuerbehaftetes Konto” sehen, bedeutet dies, dass eine Erlösbuchung ohne Umsatzsteuer auf ein Konto erfolgt, welches als mit Umsatzsteuer definiert ist. Dies bedeutet in weiterer Folge, dass sehr wahrscheinlich Ihre UVA nicht stimmen wird. In diesem Falle würden Sie zu viel Umsatzsteuer an Ihr Finanzamt abführen.

Bitte prüfen Sie die Buchung und korrigieren Sie die Definition der Konten, z.B. Länderartübersetzungen oder für einen extrem seltenen Ausnahmefall, lösen Sie diese Buchung mit einer manuellen Gegenbuchung auf.

Für mehrere Finanzämter empfiehlt es sich, die unterschiedlichen Mehrwertsteuersätze getrennt anzulegen und einzutragen.

Oft haben Sie hier auch die Situation dass ein und der selbe Rechnungsempfänger zum Teil Lieferungen im echten Inland des Haupt-Finanzamtes hat und zum Teil Lieferungen als Inlandslieferung im Auslands-Finanzamt erfolgen. Hier erreichen Sie eine deutliche Buchungssicherheit, wenn die Mehrwertsteuersätze exakt und getrennt abgebildet werden.

Gerade bei grenzüberschreitenden Geschäften kommt es immer wieder zu gemischten steuerlichen Vorfällen. Beachten Sie bitte, dass die Umsatzsteuerpflicht von der Lieferadresse definiert wird. Aus diesem Grunde kann es erforderlich sein, dass mancher Debitor / Kreditor mit unterschiedlichen Steuerkategorien definiert werden muss, also zwei Mal angelegt werden muss mit unterschiedlichen Kontonummern und unterschiedlichen Steuerkategorien. Bei mehreren Finanzämtern kann es vorkommen, dass auch die Finanzämter mit für die Definition der richtigen Steuerkategorie berücksichtigt werden müssen.

Einzelne automatische Periodenübernahmebuchungen stornieren

Bitte nutzen Sie dazu die Funktion Buchung Stornieren aus dem Menüpunkt Bearbeiten, welcher (nur) in den Sachkonten zur Verfügung steht. Gegebenenfalls springen Sie aus den Debitor-/Kreditorkonten mit dem GoTo Button auf die entsprechende Buchung im jeweiligen Sachkonto.

Periodenübernahme übernimmt Gesamtbetrag in der EB

Die Periodenübernahmen übernimmt mit Absicht den Gesamtbetrag in der EB. Um die Übersichtlichkeit insbesondere bei teilbezahlten Rechnungen zu erhöhen, werden Belege deren offene Posten NICHT 0,00 sind in den Debitor-/Kreditor-Konten so übernommen, dass der original Rechnungsbetrag und die Teilzahlungen ersichtlich sind. Vom Saldo her gesehen ist das Ergebnis das selbe und der Gewinn an Transparenz ist enorm.

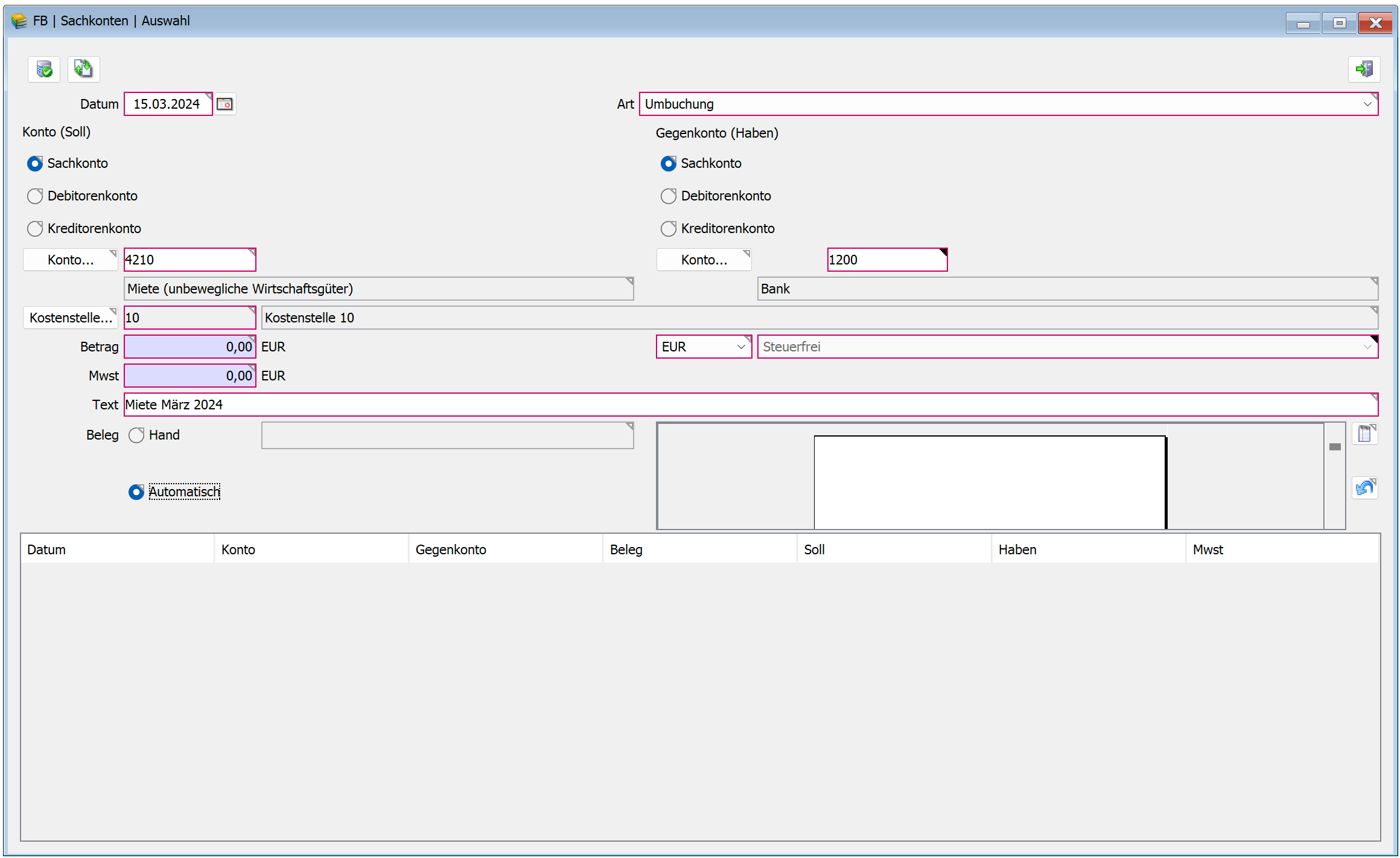

Manuelle Buchung

Bei Sachkonten, Debitoren-, Kreditorenkonten finden Sie im Menüpunkt Bearbeiten auch Manuelle Buchung. Damit können einfache Buchungen zwischen zwei Konten durchgeführt werden. Diese Funktion ist so programmiert, dass Sie solange im Erfassungsdialog bleiben, bis Sie alle Buchungen durchgeführt haben. Nach der ersten Buchung sind alle Felder soweit vorbesetzt, dass nur mehr das sich ändernde Konto und der neue Betrag eingetragen werden müssen.

Eine Buchung wird durch Klick auf Speichern abgeschlossen. Zur leichteren Übersicht werden die bisher durchgeführten Buchungen im unteren Bereich der Erfassungsmaske angezeigt. Mit den Klick auf die Tür oben rechts in der Ecke verlassen Sie die manuellen Buchungen.

Die Standardkostenstelle für die Finanzbuchhaltung kann unter System → Mandant → Vorbelegungen 2 definiert werden.

Bankbuchungen auf Eingangs- / Ausgangsrechnungen müssen direkt unter Zahlungen bei der jeweiligen Rechnung durchgeführt werden.

Ändern einer manuellen Buchung bzw. einer Splittbuchung

In den Konten kann eine erfolgte manuelle Buchung bzw. eine manuelle Splittbuchung auch wieder geändert werden. Stellen Sie dazu den Cursor auf die Buchungszeile und klicken Sie auf ändern. Bei einer manuellen Buchung wird nun die Buchungserfassungsmaske mit den Daten der Buchung vorbesetzt und Sie können die Daten entsprechend ändern. Beim Speichern wird automatisch die vorhergehende Buchung storniert inklusive der dafür erforderlichen Gegenbuchung und die neuen Daten als neuer Buchungssatz eingetragen. Bei einer Splittbuchung wird die Liste der Buchungen mit den Daten vorbesetzt. Hier löschen Sie die zu ändernde Buchung aus der Liste der Buchungen heraus und tragen die neue(n) Buchungszeile(n) ein. Beim Speichern wird ebenfalls die vorhergehende Buchung automatisch storniert und die neuen Splittbuchungsdaten eingebucht.

Darf eine Buchung nicht geändert werden, so wird der Ändern-Knopf in grau dargestellt. Gründe warum eine Buchung nicht geändert werden kann sind:

Das Geschäftsjahr ist gesperrt.

Die Buchung wurde in der UVA Verprobung berücksichtigt.

Die Buchung wurde aus den Bewegungsdaten automatisch erstellt. Ändern Sie die Datenquelle, also die Bewegungsdaten.

Bedeutung der Buchungsarten

Bei der manuellen Buchung kann auch die Buchungsart festgelegt werden. Insbesondere die Buchungsart Eröffnung hat die Auswirkung, dass in den Kontoblättern die Salden der Eröffnungsbuchungen extra ausgewiesen werden. Alle anderen Buchungsarten haben informativen Charakter.

Beachten Sie bitte, dass die EB Anzeigen in den Kontoblättern derzeit NUR auf der Buchungsart aufbauen. Auch die EB Spalte der Saldenliste wird anhand der Buchungsart ermittelt.

Automatische Buchung der Ust/Vst bei der manuellen Buchung

Eine automatische Buchung der Steuerbuchung ist möglich, wenn auf dem beteiligten Sachkonto eine Steuerkategorie hinterlegt ist. Sie finden in den Kopfdaten des Sachkontos die Möglichkeit die passende Steuerkategorie auszuwählen und daraufhin auch die Definition, ob Umsatz- oder Vorsteuer.

Bei der manuellen Buchung darf nur eines der beteiligten Konten eine Steuerkategorie hinterlegt haben. Es muss ein Bankkonto bzw. ein Sachkonto beteiligt sein. Wenn kein Konto eine Steuerkategorie hinterlegt hat, oder beide eine Steuerkategorie hinterlegt haben, so wird die Buchung steuerfrei durchgeführt.

Beispiel Bank an Versicherung:Inland Betrag: 120,- 100,- auf Versicherungsaufwand20,- auf VST-120,- von Bank.

Bitte beachten Sie, dass die Definition der Steuerkategorie in den Sachkonten nur für diese manuelle Buchung zur Ermittlung des Ust-Kontos von Bedeutung ist.

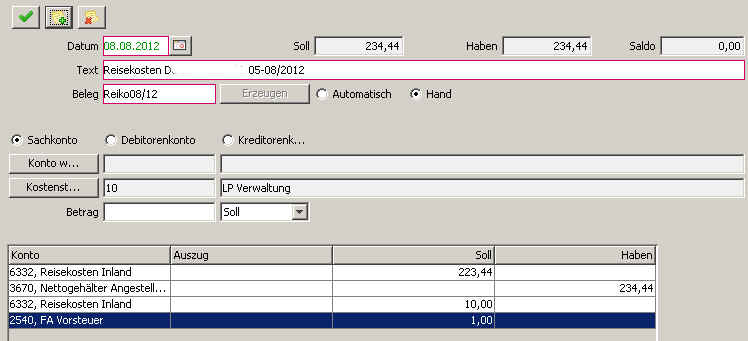

Splittbuchung

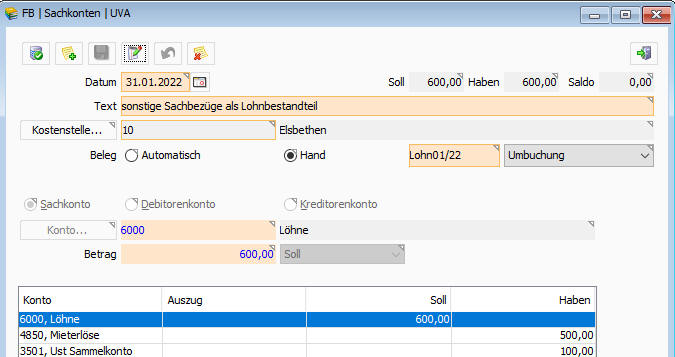

Neben der Splittbuchung in den Eingangsrechnungen und in den Zusatzkosten steht auch direkt in der integrierten Finanzbuchhaltung die Buchungsart Splittbuchung zur Verfügung. Typische Beispiele für diese Buchung sind Löhne und Gehälter bzw. Reisekosten. Sie finden diese Funktion im Menü unter Bearbeiten Splittbuchung. Definieren Sie nun die grundsätzlichen Buchungsdaten wie Datum, Text und Belegnummer. Nun definieren Sie für jede einzelne Buchung, welche Kontoart, welches Konto, welche Kostenstelle den Betrag, ob dieser im Soll oder im Haben zu buchen ist. Zur Bestätigung der Datenübernahme drücken Strg+B. Stellen Sie so die Buchungen auf die Soll- und Haben- Konten zusammen, bis der Saldo 0 ist und die Soll- und Haben- Summen Ihrem gewünschten Wert entsprechen.

Wurde versehentlich eine falsche Zeile eingetragen, so kann mit diese wieder aus der Darstellung gelöscht werden. Für eine Lohn- und Gehaltsbuchung sieht z.B. ein typischer Buchungsbeleg wie folgt aus: Die Entsprechung dazu in Ihrer Splittbuchung (mit den oft angetroffenen geringen Abweichungen in den Kontonummern) sieht in HELIUM 5 nun wie folgt aus: Haben Soll und Haben die gleiche Summe, ist also der Saldo 0,00so ist der Haken für die eigentliche Verbuchung freigeschaltet. Damit wird Ihre Buchung komplett übernommen.

Splittbuchungen mit Betrag 0,00

Gerade wenn Splittbuchungen für eine Reihe von Buchungen durchgeführt werden, so ist es manchmal praktisch, dass immer die gleichen Konten eingetragen bleiben und die für diese eine Splittbuchung nicht benötigten Konten mit einem 0,00 Betrag versehen werden.

Dies wird von HELIUM 5 in der Form unterstützt, dass diese Beträge zwar eingegeben werden können. Bei der Überleitung in die eigentliche Buchungsroutine werden diese Zeilen jedoch unterdrückt.

Splittbuchung Reisekosten

Hier sehen Sie ein typische Beispiel für die Verbuchung von Reisekosten

Der zweimalige Eintrag von 6332 ergibt sich daraus, dass in den Diäten (Verpflegungs-Mehraufwand) in Österreich 10% Ust enthalten sind, die auf das entsprechende Vorsteuerkonto gebucht werden müssen.

Miet-Erlöse in der Gehaltsbuchung

Es sollten in der Splittbuchung der Gehälter und ähnlichem keine Umsatzsteuerbeträge mit erfasst werden. Der Hintergrund ist die Prüffunktion der UVA, welche dies als falsche Buchung interpretieren würde. D.h. bitte teilen Sie die ev. in den Gehaltsabrechnungen enthaltene Mieterlöse (= Ust) auf und erfassen Sie diese als eigene Buchung. Bitte buchen Sie dazu die enthaltene Umsatzsteuer auf das Umsatzsteuer Sammelkonto.

Die Kontendefinitionen der beteiligten Konten sind wie folgt:

6000 Löhne

4850, Mieterlöse

3501, Ust Sammelkonto

Eine weitere Variante stellt sich wie folgt dar: Splittbuchung der Löhne, mit dem Bezug zu den Mieterlösen die ja auch ein Gehaltsbestandteil sind und darauf aufbauend die Splittbuchung für die tatsächlichen Mieterlöse. Somit muss das Konto Mitarbeiter Wohnungen immer einen Null-Saldo haben. Der Trick liegt hier darin, dass das Konto 8410 Mitarbeiter Wohnungen für die UVA Art als Umsatz Inland steuerfrei (Erlös ohne Umsatzsteuer) definiert ist. Damit wird der Saldo dieses Kontos, der ja null sein muss, in der UVA unter Umsatz steuerfrei angeführt. Damit ist und das ist ja das Ziel, die Prüfung der UVA Buchung erfolgreich.

Konto | Bezeichnung | Soll | Haben |

|---|---|---|---|

3590 | Finanzamt Lohnabgaben |

| 6.595,35 |

6000 | Löhne & Gehälter | 43.979,56 |

|

6500 | Gesetzlicher Sozialaufwand | 11.063,52 |

|

6550 | MVK Beitrag | 601,81 |

|

6610 | Kommunalsteuer | 1.668,12 |

|

6620 | DB | 2.067,46 |

|

6630 | DZ | 180,26 |

|

3570 | Kommunalsteuer |

| 1.668,12 |

3580 | GKK |

| 20.903,58 |

3590 | Finanzamt Lohnabgaben |

| 2.247,72 |

3600 | Verbindlichkeiten Löhne |

| 37.925,96 |

8410 | Mitarbeiter Wohnungen |

| 220,00 |

Und dazu nun die Weiterbuchung vom Konto 8410.

Konto | Bezeichnung | Soll | Haben |

|---|---|---|---|

8410 | Mitarbeiter Wohnungen | 220,00 |

|

8411 | Erlöse - Miete Wohnung |

| 131,82 |

3501 | Mehrwertsteuer 10% |

| 13,18 |

8412 | Erlöse - Betriebskosten Wohnung |

| 62,50 |

3502 | Mehrwertsteuer 20% |

| 12,50 |

Buchungsjournal

Im Buchungsjournal (unterer Modulreiter im Modul Finanzbuchhaltung) sehen Sie ein Protokoll aller Ihrer Buchungen. Auch hier werden aus Gründen der Übersichtlichkeit die stornierten Buchungen nicht angezeigt. Diese können durch anhaken von plus stornierte jederzeit angezeigt werden.

Im Buchungsjournal stehen drei obere Reiter zur Verfügung:

Buchungen | Hier sehen Sie alle Buchungen in der Form, dass pro Buchung eine Zeile angezeigt wird. |

Detail | Hier sehen Sie die mit der ausgewählten Buchung verbundenen Einzelbuchungen. Beachten Sie bitte, dass auch die Buchungen auf mitlaufende Konten angezeigt werden. |

Detailliert | Hier sehen Sie jede einzelne Buchung in einer durchgängigen Form. Also die Buchung inkl. aller dazugehörenden Detailbewegungen. |

Datenträgerüberlassung, Buchungsjournal Export für Steuerprüfung

Selbstverständlich steht, z.B. für eine eventuelle Finanzprüfung, der Export des Buchungsjournals zur Verfügung. Um diese Daten zu exportieren wählen Sie im Modul Finanzbuchhaltung, den unteren Modulreiter Buchungsjournal. Dann wählen Sie den Menüpunkt Buchungsjournal und dann Export. Hier definieren Sie nun das Exportformat. In der Regel ist dies für die Finanzprüfung das HV RAW Format. RAW steht hier dafür, dass die Rohdaten exportiert werden. D.h. keine Veränderungen der Buchungen beim Export vorgenommen werden. Trennzeichen im CSV ist Tabulator. Es gibt KEINE Metazeichen wie Anführungszeichen für Textspalten.

So sehen z.B. die ersten drei Zeilen des exportierten Files unverändert aus:

Datum Buchung Buchungsart Konto Kontonamen Kontotyp Soll Haben Storniert

01.01.2011 6795 EB 9800 Eröffnungsbilanzkonto Sachkonto 0,01

001.01.2011 6795 EB 0120 Datenverarbeitungsprogramme, Software Sachkonto 0,01

Datum ist das Buchungsdatum

Buchung ist die Buchungs-ID aus der HELIUM 5 Datenbank. Alle Zeilen mit der gleichen ID gehören zur selben Buchung.

Buchungsarten gibt es folgende:

BK = Bankbuchung

KA = Kassenbuchung

EB = Eröffnungsbuchung

UB = Umbuchung

BU = Buchung

SV = Saldovortrag

Konto ist die Nummer des Kontos

Kontoname ist die Bezeichnung des Kontos

Kontotyp gibt an, ob es sich um ein Sachkonto, Debitorenkonto oder Kreditorenkonto handelt.

Die Beträge in den Spalten Soll und Haben sind mit optionalem Komma und ohne Gruppierung formatiert.

Storniert gibt an, ob es sich um eine stornierte Buchung handelt ( = 1) oder nicht (= 0).

Nicht exportiert werden Buchungen auf mitlaufende Konten (offene Forderungen / Verbindlichkeiten), wenn diese automatisch im Zuge eine Buchung auf ein Debitoren-/Kreditorenkonto erstellt wurde. Bucht man direkt auf ein mitlaufendes Konto (z.B. Konto Forderungen/Verbindlichkeiten...) wird die Zeile sehr wohl mitexportiert. Diese Buchung wird aktuell verhindert. Da Buchungen auf mitlaufende Konten nicht per Hand erfolgen dürfen, wird in die Datei lp.log im log Verzeichnis des Servers eine Fehlermeldung geschrieben. Diese schaut in etwa so aus:2014-01-30 10:41:24,476 WARN [com.lp.server.finanz.ejbfac.FibuExportFacBean] Direkte Buchung auf mitlaufendes Konto: buchung_i_id = 13; belegnr: 13/0006 ; konto: 2100 Debitoren Ausland

Das bedeutet, dass die Buchung mit der ID 13 und der Belegnummer 13/0006 auf dem Konto 2100, dem Debitor Ausland Sammelkonto, eine Buchung per Hand gemacht wurde. Diese Buchung kann im einfachsten Fall storniert werden. Dazu sollte aber der Hintergrund der Buchung bekannt sein, da eventuell andere Buchungen nötig sind, um den Fehler zu korrigieren.

Wurde ein Sammelkonto als Ust/Vst Konto definiert (lässt sich im Buchungsjournal>Details sehr leicht erkennen), kann im entsprechenden Beleg (Rechnung/Eingangsrechnung) mit Bearbeiten>Belegübernahme dieser Fehler korrigiert werden. Nach der Storinierung der entsprechenden Buchungen, sieht man im lp.log nach einem neuen Exportdurchlauf folgendes:2014-01-30 10:41:24,476 WARN [com.lp.server.finanz.ejbfac.FibuExportFacBean] Direkte Buchung auf mitlaufendes Konto: buchung_i_id = 13; belegnr: 13/0006 ; konto: 2100 Debitoren Ausland ,storniert2014-01-30 10:41:24,476 WARN [com.lp.server.finanz.ejbfac.FibuExportFacBean] Direkte Buchung auf mitlaufendes Konto: buchung_i_id = 231; belegnr: 13/0006 ; konto: 2100 Debitoren Ausland ,storniert. Es gibt jetzt die ursprüngliche (falsche) Buchung und die Stornobuchung dazu.

Anzahlungs- und Schlussrechnungen

Für die Verbuchung von Anzahlungs- und Schlussrechnungen und der automatischen Eröffnungsbuchungen müssen in den Buchungsparametern des Haupt-Finanzamtes die Konten der Anzahlungsrechnungen definiert werden.

Wenn bei der Verbuchung einer Anzahlungsrechnung die Fehlermeldung mit dem Hinweis: Verrechnungskonto Erhaltene Anzahlungen nicht definiert für Anzahlungsrechnung jj/nnnnnnn erscheint, so ist das Konto Verr.Erhalten (Verrechnete Anzahlungsrechnungen Erhalten) nicht definiert.

Bitte beachten Sie, dass in einer Anzahlungsrechnung in aller Regel nur eine Position, die des Anzahlungsbetrages, üblicherweise ist diese eine Handeingabe, enthalten ist.

Grundsätzlich dürfen in einer Anzahlungsrechnung keine Lieferscheine enthalten sein. Weiters darf es nur eine werthaltige Position geben. Das Gewähren von Skonto ist bei Anzahlungsrechnungen gesetzlich so nicht vorgesehen und auch nicht erlaubt, wird aber immer wieder von Kunden gemacht. Sollten diese Vorgaben nicht erfüllt sein, erscheint eine entsprechende Fehlermeldung.

Mit gleicher Logik werden die Anzahlungs- und Schlussrechnungen der Eingangsrechnung verbucht. Für die Parametrierung werden die Definitionen der Verr.Geleistet und Geleistet verwendet.

Buchungsparameter

EB Konten

Konten für die automatischen Eröffnungsbuchungen

Sachkonten

Geben Sie hier das EB-Konto für die Eröffnungsbuchungen der Sachkonten an.

Debitoren

Geben Sie hier das EB-Konto für die Eröffnungsbuchungen der Debitoren an.

Wir raten für diese drei Arten unterschiedliche Konten zu verwenden um bei Unstimmigkeiten rascher diese Buchungs- / Definitionsfehler zu finden. Theoretisch können auch gemeinsame Konten verwendet werden.

Kreditoren

EB-Konto für die Eröffnungsbuchungen der Kreditoren

Anzahlungen | Kontoart | Beschreibung |

|---|---|---|

Erhaltene Anzahlungen | Aktives Bestandskonto | Verrechnungskonto gelegte Anzahlungen Konto der an Ihre Kunden gelegten (geleisteten) Anzahlungsrechnungen |

Erhaltene Anzahlungen bezahlt | Passives Bestandskonto | Konto mit den Zahlbeträgen der gelegten Anzahlungen. |

Gegebene Anzahlungen (Verr.Geleistet) | Passives Bestandskonto | Verrechnungskonto der von Ihren Lieferanten erhaltenen (und als ER eingebuchten) Anzahlungsrechnungen |

Gegebene Anzahlungen bezahlt | Aktives Bestandskonto | Konto mit den Zahlbeträgen der erhaltenen Anzahlungen. |

Ablauf bei der Verbuchung von Anzahlungs- / Schlussrechnungen:

Es wird eine Anzahlungsrechnung erstellt. Es wird Debitor gegen Verr.Erhalten gebucht

Kunde zahlt die Anzahlungsrechnung oder einen Teil davon. Bank bucht gegen Debitor und macht eine Umbuchung von Verr.Erhalten gegen Erhalten mit dem Teil-Zahlungsbetrag.

Schlussrechnung wird erstellt. Es wird Debitor gegen Erlöse und Erhalten gegen Debitor gebucht. Damit sind alle Zahlungseingänge, also auch die auf die Anzahlungsrechnungen direkt dem Debitor zugeordnet. Mit der Schlussrechnung haben die Konten Verr.Erhalten und Erhalten, für dieses Projekt, wieder einen Null-Saldo.

Rest der Schlussrechnung wird bezahlt. Wird wie eine übliche Ausgangsrechnung gebucht (Bank gegen Debitor).

Die Umsatzsteuerkonten werden anhand der Erlöskonten ermittelt.

Die Gegenbuchungen der Schlussrechnung für die bereits verbuchten Anzahlungsrechnungen werden aus den Buchungen der mit der Schlussrechnung über den Auftrag verbundenen Anzahlungsrechnungen ermittelt. Das bedeutet: Sollten Fehler in den Anzahlungsrechnungsbuchungen, z.B. durch falsche Parametrierung, enthalten sein, so müssen zuerst die Anzahlungsrechungen durch erneute Belegübernahme richtiggestellt werden. Erst nach der Richtigstellung der Anzahlungsrechnungen wird auch die Schlussrechnung richtig verbucht.

Fehlermeldung beim Verbuchung einer Schlussrechnung

Erhalten Sie beim Drucken / Belegübernahme einer Schlussrechnung eine Fehlermeldung wie

class com.lp.client.frame.ExceptionLP

java.lang.Exception: !summeHaben.equals(summeSoll)

so prüfen Sie bitte ob:

alle Anzahlungs- und Schlussrechnungen wirklich auf den gleichen Debitor lauten

bei Anzahlungsrechnungen ob diese im Jahr der Schlussrechnung sind bzw. dass diese im Geschäftsjahr der Schlussrechnung eröffnet wurden. Bitte prüfen Sie dies sowohl in den Kundendaten als auch in den Debitor-Konten.

Anzahlungs- und Schlussrechnungen in Fremdwährung

Auch wenn hier das Thema der Kursdifferenzen dies deutlich verkompliziert, verbucht Ihr HELIUM V dies nach folgender schematischer Darstellung.

Vorauszahlungen an Lieferanten verbuchen

Wie oben beschrieben können auch Anzahlungsrechnungen und Schlussrechnungen auf der Eingangsrechnungsseite automatisch verbucht werden.

Weiters gibt es eine Buchungsart Vorauszahlung (bei der Manuellen Buchung) und bei der Zahlungsbuchung die Zahlungsart Vorauszahlung. Diese bringt die Buchungen des Vorauszahlungskontos gefiltert auf den Kreditor und die Zahlungen die noch nicht auf andere ER's gebucht sind. Ist die Vorauszahlung höher als der Rechnungsbetrag wird der Rest als neue Vorauszahlungs-Umbuchung gebucht. Das hat den Vorteil, dass die noch nicht abgerechneten Vorauszahlungen klar ersichtlich sind.

Wir betrachten jegliche Form von reinen Zahlungen als eine Bewegung von Geld, welche per Definition keinen Umsatzsteueranteil haben. Das bedeutet: Wenn Sie von einem Kunden Geld / eine Zahlung erhalten und dieses ist für ein Projekt, also eine Aufgabe die Sie für Ihn machen sollten, so ist dies grundsätzlich ein Auftrag und darauf eine Zahlung auf eine Anzahlungsrechnung. Erfassen Sie bitte diesen Vorgang auch genau so. Manche BuchhalterInnen sind der Meinung dass das viel zu kompliziert ist. Die Praxis hat gezeigt, mit allen Abhängigkeiten, denken Sie z.B. nur an die Liquiditätsvorschau oder an die richtige Verbuchung der Mehrwertsteuer, ist die Verwendung der Anzahlungsrechnung der sicherere und weit schnellere Weg. Hier kommt die Übersichtlichkeit dann noch mit oben drauf. Dies gilt sowohl für die Eingangs- als auch für die Ausgangsrechnung. Das bedeutet, dass eine Vorauszahlungsbuchung wirklich nur dann erfolgen sollte, wenn eine Zahlung erfolgt, die derzeit keinem "Projekt" (Auftrag, Bestellung, ...) zugewiesen werden kann.

Aus diesem Grunde sind für die Verwendung einer Vorauszahlungsbuchung zum Ausgleich einer Rechnung nur Buchungen ohne Umsatzsteuer erlaubt. Hintergrund: Anderenfalls würde die Umsatzsteuer doppelt verbucht werden, was sicherlich nicht in Ihrem Sinne ist.

Erweiterung der Anzahlungs-/Schlussrechnung

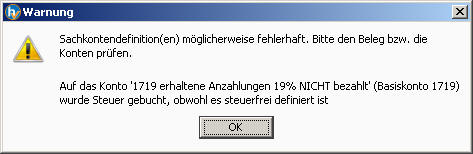

Die wesentliche Umstellung betrifft dass nun die Umsatzsteuer nach den geleisteten Zahlungen auf den Anzahlungsrechnungen errechnet wird. Dies betrifft sowohl die Eingangs- wie die Ausgangsrechnungen. Sollten Sie bei der Buchung eine Fehlermeldung ähnlich unten stehender erhalten, so korrigieren Sie bitte die Definition des Anzahlungs-(Erlös) Kontos.

Beachten Sie bitte, dass Anzahlungsrechnungen dafür gedacht sind, dass Ihnen Ihr Kunde Geld treuhändisch übergibt / leiht, damit Sie ihm glauben, dass er Ihr Produkt / Ihre Leistung auch tatsächlich will. Damit ist implizit enthalten, dass mit Arbeiten erst begonnen wird, wenn die Anzahlungsrechnungen auch tatsächlich bezahlt sind. Somit gibt es theoretisch die Situation, dass eine offene Anzahlungsrechnung schlussgerechnet wird nicht.

Die Praxis und oft auch die wirtschaftliche Lage zeigt, dass es auch durchaus zu Fällen kommen kann dass am 20.10. wird die Anzahlungsrechnung oft zu 100% erstellt, am 30.10. ist die Ware / Lieferung / Dienstleistung fertig und wird, obwohl die Anzahlungsrechnung noch immer offen ist, schlussabgerechnet am 2.11. (also im Folgemonat) wird nun die Anzahlungsrechnung bezahlt und damit ist vermeintlich der Vorgang abgeschlossen. Aus der oben beschriebenen Logik ergibt sich, dass die Umsatzsteuer am Zahlungsdatum der Anzahlungsrechnung hängt. Das bedeutet in dieser Konstellation, dass Sie die Umsatzsteuer einen Monat zu spät abführen.

Unsere Empfehlung zur Vorgehensweise ist, da sich diese Konstellation nicht auf das Wesen einer Anzahlungsrechnung bezieht, dies eben über eine normale Rechnung abzuwickeln. D.h. entweder Sie stimmen sich mit Ihrem Kunden ab und wandeln die Anzahlungsrechnung in eine normale Rechnung um (was nicht 100%ig dem Gedanken des Gesetzgebers entspricht) oder Sie stornieren die Anzahlungsrechnung und verrechnen die Lieferung über eine normale Rechnung. Gemeinsam mit der Rechnung senden Sie Ihrem Kunden auch das Storno der Anzahlungsrechnung. Variante 2 ist korrekt, erzeugt aber stornierte Rechnungen. D.h. es sollte in jedem Falle auch eine Stornobegründung in der Anzahlungsrechnung erfasst werden.

Konten für Anzahlungsrechnungen im Sinne der UVA

Damit die Anzahlungen in Ihrer UVA entsprechend berücksichtigt werden, müssen für die beiden Anzahlungskonten (Erhaltene und Erhaltene bezahlt) in der UVA Art Anzahlung Normalsteuer definiert sein. Die Anzahlungskonten für Reverse Charge (in Österreich: Bauleistungen §19 Abs. 1a) wünschen sich viele Steuerberater im Sinne der UVA auf der Zeile Reverse Charge (in Österreich: Kennziffer 21). Dafür definieren Sie bitte für die beiden Reverse Charge Anzahlungskonten (Erhaltene und Erhaltene bezahlt) die UVA Art ebenfalls auf Reverse Charge. Dies bewirkt, dass bereits Anzahlungen in der UVA als Reverse Charge Bauleistungserlös betrachtet werden.

Bitte beachten Sie, dass ev. Skontozahlungen auf Anzahlungsrechnungen, auch wenn dies vom Gesetzgeber nicht so gedacht ist (aber in der Praxis gemacht wird), in dieser Betrachtung berücksichtigt sind. Wichtig: Es müssen beide Konten auf die UVA Art Reverse Charge gesetzt werden.

Konten für Anzahlungsrechnungen für andere Steuerkategorien

Die oben angeführte Definition in den Buchungsparametern gilt als Basiseinstellung für Inlandsbuchungen. Wenn Sie nun die Fehlermeldung erhalten, dass für die Steuerkategorie noch kein Abstimmkonto definiert ist, gehen Sie bitte wie folgt vor:

Legen Sie ein neues Anzahlungskonto für die Steuerkategorie z.B. Anzahlungsrechnungen Drittland an und wechseln Sie in das in den Buchungsparametern definierte Basiskonto der Anzahlungen. Nun können Sie im Reiter Konto Länderart das neu angelegte (oder auch schon ein vorhandenes) Konto für die Länderartübersetzung hinterlegen. Klicken Sie dazu auf Neu und wählen das Konto und die dazugehörige Länderart, sowie das Finanzamt aus und klicken auf Speichern.

Allgemeine Information

Steuerkategorien und mehrere Finanzämter auf einem Mandanten

In dieser Konstellation sind einige Dinge zu beachten. Ziel der Verwendung von mehreren Finanzämtern ist, dass die Mehrwertsteuerthematik, vor allem die einfache Verrechnung der Vorsteuer mit der Umsatzsteuer bei einem ausländischen Finanzamt erfolgen kann. Dafür benötigen Sie eine Steuernummer beim ausländischen Finanzamt und ein weiteres freigeschaltetes Finanzamt in Ihrer HELIUM 5 Installation.

Nun definieren Sie unter Finanzamt die jeweils gültigen Konten für die jeweilige Steuerkategorie. Hier ist wichtig nur für diejenigen Steuerkategorien Umsatzsteuerkonten zu hinterlegen, bei denen Sie auch tatsächlich Umsätze erwarten. So würde in unserem Beispiel nur die Steuerkategorie Inland und unter Steuerkategoriekonto nur die Mehrwertsteuerkategorie dt. MwSt 19% definiert werden. Das bringt für Sie die Sicherheit, dass bei falschen Definitionen der Steuerkategorie - Finanzamts Kombination in Kreditoren- bzw. Debitorenkonten von HELIUM V erkannt wird, dass diese Buchung nicht definiert ist und daher die Buchung mit einer entsprechenden Fehlermeldung abgebrochen wird.

Beachten Sie bitte insbesondere bei der Definition von ausländischen / zusätzlichen Finanzämtern, dass die Steuerkategorien sich immer auf das Land des gewählten Finanzamtes beziehen. So ist zu obigem Beispiel die Steuerkategorie Inland für das Finanzamt Bonn für innerdeutsche Lieferungen zu definieren.

Denken Sie daran, die Abstimmkonten, auch Mitlaufende-Konten genannt, für jede benötigte Steuerkategorie zu definieren.

Währung

Eventuelle Fremdwährungen werden vor der Übergabe an die Fibu entsprechend den Kursen umgerechnet. Das hat den Vorteil, dass Kurs-Fehler sofort auffallen. Auch die Bank wird nur in Mandantenwährung gebucht, auch wenn Sie eventuell ein Fremdwährungskonto haben.

Sind in der Bankbuchung Fremdwährungsbeträge enthalten, so wird zu Ihrer Information der Fremdwährungsbetrag angezeigt. Dieser wird aus der Buchung über den bei der Zahlungsbuchung hinterlegten Fremdwährungskurs errechnet.

Falsch gebuchte Ausgangsrechnung korrigieren

Gehen Sie zum Korrigieren wie folgt vor.

Korrigieren Sie die Kontenzuordnung.

Die RE in den Status angelegt bringen, durch ändern und dann erneut drucken. Über die interne Verknüpfung wird sichergestellt, dass alle alten Buchungen auf die Rechnung zurückgenommen (storniert) werden und dann beim Drucken entsprechend der neuen Definitionen wieder in die Buchhaltung übernommen werden.

Alternativ zu 2 und gerade bei bereits bezahlten Rechnungen verwenden Sie bitte Einzelbelegübernahme.

Verbuchung von Rechnungen

Beim Aktivieren der Rechnung, also beim ersten Druck wird sie gebucht. Wird die Rechnung geändert, werden die Buchungen wieder zurückgenommen (storniert) und beim erneuten Druck wieder in die Fibu gestellt.

Eine einzelne Rechnung kann nachträglich in die Fibu übernommen werden. Sie haben in allen Belegmodulen (RE, GS, ER, ZK) auch den Menüpunkt Bearbeiten, Belegübernahme. Durch Klick darauf wird der ausgewählte Beleg aus der Buchhaltung storniert und neu übernommen. Die Stornobuchungen werden normalerweise nicht angezeigt, aber auf jeden Falle protokolliert. Auch bei der Einzelbelegübernahme werden etwaige Zahlungsbuchungen in die Fibu mit übernommen.

Mitlaufende Konten

Die offenen Forderungen und Verbindlichkeiten werden durch so genannte mitlaufende Buchungen realisiert. Damit finden sind in den Forderungen- und Verbindlichkeiten-Konten, auch Abstimmkonten genannt, immer den aktuellen Stand, wodurch Ihre Saldenliste aus dieser Sicht immer aktuell ist.

Auf mitlaufende Konten kann nicht gebucht werden. Auch wenn diese aus reiner Buchhaltungssicht nicht falsch wäre, ist es aus Gründen der Übersichtlichkeit strickt abzulehnen. Buchungen gegen Debitoren-/Kreditorenkonten bewirken automatisch, dass auch (von den Nebenbüchern aus) auch auf das mitlaufende Konto, je nach Steuerkategorie gebucht wird. Würden Sie, z.B. zum Jahreswechsel einen (großen) Posten als uneinbringlich einfach gegen das mitlaufende Konto ausbuchen, so haben Sie absolut keinen Überblick mehr, was denn nun tatsächlich ausgebucht wurde.

Skontoaufwand negativ im Haben

Da es für den ermittelten Umsatz wesentlich ist, dass der tatsächlich erzielte Betrag richtig dargestellt wird, haben wir uns dazu entschlossen, den Skontoaufwand mit negativem Vorzeichen ins Haben zu buchen. Wir denken, dass die betriebswirtschaftliche Betrachtung hier Vorrang hat.

Buchung in anderer Währung

Die Auswahl eine anderen Währung, dient rein als Rechenhilfsmittel. D.h. wurde für die Buchung eine andere Währung als Ihre Mandantenwährung ausgewählt, so erfolgt die Erfassung in der gewählten Währung. Die Buchung erfolgt in jedem Fall in Mandantenwährung. Die Umrechnung erfolgt zum Kurs des Buchungstages.

Wird für den Ausdruck des Kontoblattes eine andere Währung als die Mandantenwährung ausgewählt, so wird beim Ausdruck anhand des jeweils hinterlegten Kurses rückgerechnet. Wurde vom Buchungszeitpunkt zum Druckzeitpunkt der Kurs zum Buchungsdatum verändert, so wird es zu Differenzen kommen. Die integrierte Buchhaltung bucht immer nur in Ihrer Mandantenwährung.

Abweichendes Umsatzsteuerland

Bitte beachten Sie auch, dass mit der integrierten Finanzbuchhaltung der Begriff abweichendes Umsatzsteuerland in den Kunden/Lieferanten Konditionen durch die Definition des Finanzamtes direkt im Konto ersetzt wird. Daher wird in den Konditionen nur mehr das Finanzamt des Kontos angezeigt. Eine Änderung darf nur mehr im jeweiligen Personenkonto vorgenommen werden und auch da nur, wenn es noch keine Buchungen auf diesem Konto gibt.

Eröffnungsbuchungen / Saldenvortrag

Für den Start der Fibu oder für Jahresübernahmen müssen verschiedene Konten wie Banken aber auch Debitoren/Kreditoren usw. eröffnet werden. Im SKR04 wird auch vom Saldenvortrag aus den Vorjahren gesprochen.

Für eine manuelle Eröffnungsbuchung gehen Sie bitte wie folgt vor: Definieren Sie die Eröffnungskonten für Sachkonten, Debitoren und Kreditoren. Legen Sie die Kontoart des Sachkonto mit Eröffnungskonto fest. Für die eigentliche Buchung wählen Sie nun im Menü Bearbeiten, Manuelle Buchung. Legen Sie das Datum der Eröffnungsbuchung fest. In der Regel ist dies der erste Tag Ihres Geschäftsjahres. Stellen Sie die Buchungsart auf Eröffnung. Wählen Sie das gewünschte Sachkonto und als Gegenkonto das Eröffnungskonto. Bei Bank-Eröffnungsbuchungen hat sich bewährt als Auszugsnummer die 0 anzugeben. Definieren Sie die Kostenstelle und setzen Sie die Mehrwertsteuerart auf steuerfrei. Fügen Sie einen geeigneten Text für die Eröffnungsbuchung an und vergeben Sie durch Klick auf Erzeugen eine automatische Belegnummer. Sind nun alle Daten richtig, so klicken Sie auf den grünen Haken um die Buchung durchzuführen. Um nun weitere Buchungen durchzuführen ändern Sie das entsprechende Konto und tragen die weiteren Daten ein.

In der Saldenanzeige nach Auszug, z.B. in den Bankkonten, werden die Eröffnungsbuchungen immer mitgerechnet, egal welche Kontoauszugsnummer hinterlegt ist. Daher wird bei der Eröffnungsbuchung die Kontoauszugsnummer automatisch mit 0 vorbesetzt und ist nicht änderbar.

Auszugsnummern der Bankkonten

Die richtige Eingabe der Auszugsnummern ist ein wesentlicher Beitrag zur Erfassungssicherheit. D.h. es muss gewährleistet sein, dass man den Ausdruck des Bankkontos neben die Kontoauszüge der Bank legen kann und die Salden auf den beiden Papieren stimmen auf den Cent/Rappen überein. Nur so kann sichergestellt werden, dass alles richtig erfasst ist.

Es wird in den Konto-Details also den Buchungen im Feld Saldo der aktuelle Saldo des Kontos beginnend von der Buchung mit der niedrigsten Auszugsnummer bis hin zu der Auszugsnummer auf der der Cursor gerade steht angezeigt. D.h. es kann mit einem Blick geprüft werden, ob der Auszug richtig und vollständig erfasst ist. Auch das zu Ihrer Erfassungssicherheit.

Stehen keine Auszugsnummern in chronologisch fortlaufender Weise zur Verfügung, so verwenden Sie bitte:

entweder eine eigene fortlaufende Auszugsnummer pro Kalenderjahr und schreiben Sie diese auf die Bankbelege

verwenden Sie anstatt dessen das Auszugsdatum in der Ansi Schreibweise, also JJJJ-MM-TT (Jahr, Monat, Tag). Wichtig ist, dass die Chronologie erhalten bleibt. Siehe dazu auch Parameter AUSZUGSNUMMER_BEI_BANK_ANGEBEN. Gegebenenfalls ist dieser auf 0 zu stellen, damit HELIUM V diesen automatisch aus dem Zahldatum übernimmt.

Im Gegensatz zu den deutschen und österreichischen Bankbelegen stellen die Schweizer Banken keine in sich geschlossenen fortlaufenden Kontoauszugsnummern zur Verfügung. Daher gehen Sie bitte wie oben beschrieben vor.

Saldo bestimmter SEPA-Konten stimmt nicht mit dem tatsächlichen Saldo überein

Um auf die verschiedenen Konten einen SEPA/ISO200022 Import durchführen zu können, müssen diese als Bankkonto definiert sein. Wird nun die Bankkontendefinition erst nach bereits erfolgten Buchungen nachgetragen, kann es sein, dass auf die bisherigen Buchungen noch keine Auszugsnummer erzwungen wurde. Damit ist die Saldoberechnung für den SEPA Import nicht schlüssig. Tragen Sie in diesem Falle die Auszugsnummern nach bzw. lassen Sie diese durch Ihren HELIUM V Betreuer nachtragen.

Buchungen löschen oder stornieren

Es kommt immer wieder vor, dass falsche Buchungen gemacht werden. Wir haben daher die Möglichkeit geschaffen, einzelne Buchungen zu stornieren. Um eine Buchung zu stornieren, gehen Sie auf die jeweilige Buchung und wählen Sie im Menü, Bearbeiten, Buchung stornieren.

Damit wird die Buchung nur als storniert gekennzeichnet und in der normalen Darstellung nicht mehr angezeigt, bzw. bei den Saldenlisten, Berechnungen usw. nicht berücksichtigt.

Sie haben in jedem Konto die Möglichkeit das plus Stornierte anzuhaken. Damit werden auch die stornierten Buchungen angezeigt. Genauso können im Buchungsjournal die stornierten Buchungen mit Datum, Uhrzeit und Person die diese Buchung storniert hat angezeigt werden. Beim Storno einer Buchung wird die eigentliche Buchung als storniert markiert und eine Gegenbuchung mit invertierten Beträgen angelegt. Diese wird ebenfalls als storniert markiert. Das Buchungsdatum der Stornobuchung ist gleich dem Buchungsdatum der stornierten Buchung. Das Anlagedatum der Buchungen entspricht dem jeweiligen Zeitpunkt der Durchführung der Buchung. Beim Export der Buchungsjournale für die Finanz werden die stornierten Buchungen immer mit exportiert.

Automatikbuchungen, welche z.B. aus einer Ausgangsrechnung kommen können in der Finanzbuchhaltung nicht storniert werden. Gehen Sie für eine Veränderung dieser Daten in das auslösende Modul, z.B. die Zahlung einer Rechnung und ändern Sie diese dort entsprechend ab.

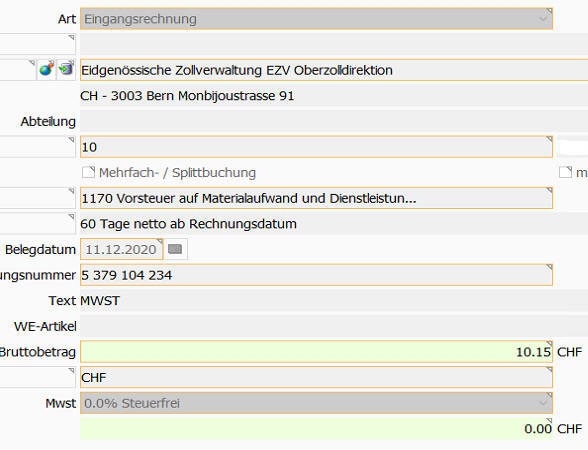

Erfassung von Einfuhrumsatzsteuer-Rechnungen

In der Schweiz ist es üblich, dass von der Eidgenössischen Zollverwaltung Rechnungen über die Einfuhr-Umsatzsteuerschuld gelegt werden. Diese müssen bezahlt werden. Da diese aber für Unternehmer gleichzeitig reine Vorsteuer sind, müssen diese als reine Vorsteuer erfasst werden.

Hier hat sich bewährt, dass diese eine Eingangsrechnung ist, welche z.B. direkt auf das Konto 1170 (bitte beachten Sie die steuerlichen Voraussetzungen dafür) kontiert wird und damit der in der UVA als Vorsteuer zu berücksichtigende Betrag entsprechend gebucht wird. Idealerweise stellen Sie den Lieferanten Eidgenössische Zollverwaltung auf steuerfrei (Lieferant, Kopfdaten, Mehrwertsteuer).

Geschäftsjahreswechsel

Wenn die erste Rechnung, der erste Bewegungsbeleg eines Jahres erstellt wird, wird das Geschäftsjahr entsprechend initialisiert. Wenn Sie danach das Modul Finanzbuchhaltung öffnen, steht auch das neue Geschäftsjahr zur Verfügung.

Wurde das Fibu-Modul vor der ersten Buchung im neuen Geschäftsjahr geöffnet und erst danach die ersten Buchungen im neuen Geschäftsjahr durchgeführt, so kann noch nicht in das nun zusätzlich zur Verfügung stehende Geschäftsjahr gewechselt werden. In diesem Falle schließen Sie bitte das Fibu-Modul und öffnen es erneut. Sie stehen automatisch auf dem nun aktuellen Geschäftsjahr.

Buchen in einem anderen Geschäftsjahr

In den Untermodulen Sachkonten, Debitoren- und Kreditorenkonten sowie im Kassenbuch gibt es im jeweiligen Menü immer den Menüpunkt Bearbeiten, Geschäftsjahr. Hier können alle derzeit in Ihrer HELIUM 5 Installation (automatisch) definierten Geschäftsjahre ausgewählt werden. Ob Buchungen im ausgewählten Geschäftsjahr durchgeführt werden dürfen, hängt von der Geschäftsjahressperre und von den durchgeführten UVA-Verprobungen ab.

Falsches Geschäftsjahr für manuelle Buchung

Prüfen Sie bitte die Einstellung aus Parameters GESCHAEFTSJAHRBEGINNMONAT bzw. GESCHAEFTSJAHRPLUSEINS im System in den Parametern.

Kostenstellen in der integrierten Finanzbuchhaltung

Wenn Sie hier an Saldenlisten, UVA oder ähnliches denken: Hier wirkt die Trennung nach Kostenstellen nicht. Es empfiehlt sich, bei der Anlage der Konten ein klare und transparente Struktur zu wählen. Viele der Konten sind ja durch die nationalen Regelungen bereits definiert. Andererseits sollten Sie immer nur die Konten anlegen die Sie tatsächlich benötigen um Buchungsfehler / Buchungen auf falsche Konten zu vermeiden.

Gerade die Verwendung mit mehreren Finanzämtern stiftet hier immer wieder Verwirrung. Achten Sie auf klare Kontenstrukturen.

Erlöskonten und Debitorenkonten einer Rechnung bestimmen

Gerade bei unterschiedlichen Ländern in den Liefer- und Rechnungsadressen ist dies immer ein viel diskutiertes Thema.

Debitorenkonto | Finanzamt | Steuerkategorie | |

|---|---|---|---|

Auftraggeber Fa. H aus Düsseldorf (Deutschland), | 30800 | egal | egal |

Lieferadresse Fa. H in Erlinsbach (Schweiz) | 30801 | Bern | Inland |

Um die Rechnung korrekt in der Fibu zu verbuchen sind zwei Schritte erforderlich:

Bestimmung des Debitorenkontos aus der Rechnungsadresse

Bestimmung der Steuerkategorie aus der Lieferadresse um die richtige Übersetzung des Erlöskontos (der Artikelgruppe, welches ja das Inlandserlöskonto ist) auf die Inlandslieferung zu machen.

Werden Liefer- und Rechnungsadressen in unterschiedlichen Ländern definiert, so müssen für beide eigenständige Debitorenkonten angelegt werden, auch wenn in aller Regel auf das Debitorenkonto der Lieferadresse keine Buchungen erfolgen, um die richtige Übersetzung der Erlöskonten durchführen zu können.

Es gibt zu diesem Thema noch einen sehr gebräuchlichen Sonderfall, dass zwar Rechnungs- und Lieferadresse unterschiedlich, aber im selben Land sind. Auch hier ist die Vergabe eines eigenen Debitorenkontos erforderlich. In diesem Falle wird die Definition vom Debitorenkonto der Rechnungsadresse verwendet. Beachten Sie dazu auch Länderart.

Abstimmung der Finanzamtszahlungen mit dem Finanzamt

Zumindest in Österreich, genauer mit dem österreichischen Finanzamt, gibt es die Möglichkeit sich über Finanz Online jederzeit einen aktuellen Stand des Finanzamtskontos anzusehen, auszudrucken. Betrachten Sie diese Daten wie ein Bankkonto. D.h. hier finden Sie die Belastungen durch das Finanzamt und Ihre Zahlungen und somit den aktuellen Kontostand.

Daher empfiehlt es sich auch alle Ihre Meldungen wie DB, DZ, Lohnsteuer, Körperschaftssteuer, Umsatzsteuer über ein gemeinsames Finanzamtszahllastkonto laufen zu lassen und so einen schnellen und guten Überblick der Verbindlichkeiten / Guthaben beim Finanzamt zu haben. Das bedeutet wiederum, dass z.B. DB/DZ zwar z.B. auf das Konto 3521 buchen, dies aber auf das Zahllastkonto oft auch Verrechnungskonto Finanzamt genannt automatisch oder manuell weiterbuchen. Somit haben Sie auf Ihrem Zahllastkonto spiegelbildlich die Kontobewegungen Ihres Finanzamtskontos und einen klaren Überblick und somit sehr rasch die passende Information, wenn es zu eventuellen Unstimmigkeiten kommt. In der Praxis bewährt hat sich, den Kontostand zumindest jedes Quartal abzustimmen.

Wie oben ersichtlich (Konto 2520 und 2521) werden in die Errechnung des Finanzamtszahllastkontos auch die Vorsteuerkonten aus EU und Reversecharge mit aufgenommen. In der UVA sind aber die Konten 2520, 2521 nicht enthalten. Damit ergibt sich automatisch eine Differenz zwischen dem im UVA Formular errechneten Zahllastwert und den in Ihrem HELIUM 4 verbuchten Wert, was sich z.B. wie folgt auf Ihrer UVA darstellen könnte.

Fehler beim Buchen einer Inlands-Anzahlungsrechnung

Wenn Sie die Fehlermeldung “Sachkontendefinition(en) möglicherweise fehlerhaft” erhalten, muss die UVA Art des Anzahlungskontos für die gelegten Anzahlungen auf nicht zutreffend definiert sein. Es darf nur das erhaltene Anzahlungen Konto in der UVA mitgerechnet werden, da die Anzahlungen ja als Istversteuerung zu betrachten sind.

Sicherheit, dass alle Belege in der Fibu sind

Bevor die UVA ausgedruckt wird, wird eine Prüfung durchgeführt, ob alle Beleg im UVA Zeitraum auch in der Fibu enthalten sind. Gegebenenfalls werden diese nachgebucht.

Fehlen Belege, so kann die UVA nicht durchgeführt werden.

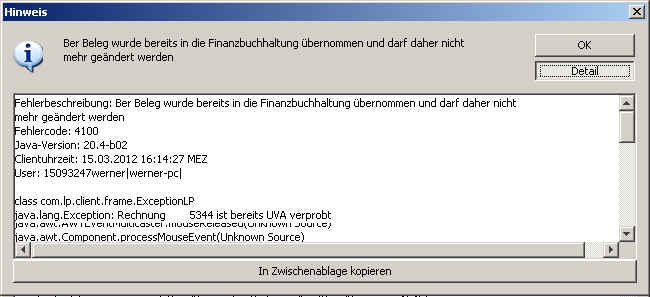

Durch die UVA Verprobung werden die Belege des Zeitraumes gesperrt und können, solange die Verprobung des Zeitraumes gegeben ist, nicht mehr verändert werden. Es erscheint die Meldung

Der Beleg ist bereits in der Finanzbuchhaltung verbucht. Im Detail sehen Sie, dass die Ursache der Sperre die UVA Verprobung ist.

Regelmäßige Prüfung

Damit Sie aus Ihrer Buchhaltung möglichst effizient aussagekräftige Daten erhalten sollten Sie auf folgende Punkte achten:

Der Saldo des Bankkontos in der Buchhaltung stimmt immer exakt mit dem jeweiligen auf dem Kontoauszug angedruckten Wert überein. Haken Sie jede Buchung am Beleg ab. Beachten Sie insbesondere die Kurs/Währungsproblematik.

Der Stand einer eventuellen "Hand-"Kasse entspricht immer exakt dem gezählten Geldbetrag in der Kasse. Sollten Sie keine physikalische Kasse haben, was bei kleinen Unternehmen durchaus praktikabel ist, so erfassen Sie die bar bezahlten Belege als Eingangsrechnung mit einer Zahlungsbuchung gegen Verrechnungskonto.

Verrechnungskonten z.B. zwischen Unternehmen stimmen immer exakt überein, sind gegengleich.

Beachten Sie die Konten, die (fast) immer einen Null-Saldo haben müssen, wie z.B. Gehälter, Finanzamt Zahllastkonto, Sozialversicherung, Abgaben an Kommunen

Die UVA Verprobung muss für jedes Monat ab dem ersten Monat des Fibu-Einsatzes gültig durchgeführt worden sein. Drucken Sie die UVA auf Papier, oder speichern Sie diese zumindest als PDF ab. Zusätzlich wird die ausgedruckte UVA auch in der Dokumentenablage abgelegt (bei tatsächlichem Papierausdruck bzw. dem Speichern als .pdf).

Bevor Sie die Umsatzsteuerverprobung auch an das Finanzamt melden, prüfen Sie diese gegen:

die Saldenliste

das Journal aller Ausgangsrechnungen des Zeitraums, inkl. Gutschriften

das Kontierungsjournal aller Eingangsrechnungen des Zeitraums.

Werfen Sie einen Blick auf die offene Postenliste. Sind alle die Rechnungen ausgeglichen / offen die Sie auch so erwarten.

Offene Postenliste

Die offene Postenliste finden Sie in der integrierten Finanzbuchhaltung im Menü, Info, offene Posten. Wählen Sie hier, ob nur das einzelne gewählte Konto oder die OP-Listen aller Debitoren bzw. Kreditoren ausgedruckt werden sollten. Entscheiden Sie dabei auch, ob die Sortierung nach Kontonummern oder nach Namen erfolgen sollte.

Sie sollten diese Listen auch mit den offenen Postenlisten aus dem ERP-Bereich, also offene (Ausgangs-) Rechnungen und offene Eingangsrechnungen zum jeweiligen Stichtag vergleichen. Diese finden Sie in den jeweiligen Modulen im Menüpunkt Journal.

Korrekturen Offene Posten-Liste

Vergleichen Sie die Liste der Offenen Belege in den einzelnen Modulen (Ausgangsrechnung und Eingangsrechnung) mit den Offenen Posten (Modul Finanzbuchhaltung, oberer Menüpunkt Info - Offene Posten) aus der Finanzbuchhaltung - diese werden im Normalfall übereinstimmen. Im Optimalfall sind alle Eingangs- und Ausgangsrechnungen, sowie Gutschriften erledigt bzw. bezahlt und keine Einträge auf den Offenen Posten- Listen bis auf die laufenden Belege. Dadurch stimmen die im Mahnlauf angeführten Belege und die Salden der einzelnen Konten der Kunden und Lieferanten sind korrekt.

Gehen Sie wie folgt vor:

Überprüfen Sie die offenen Belege aus den jeweiligen Modulen: Können noch Zahlungen verbucht werden? Können Gutschriften gegengerechnet werden?

Bleiben danach noch Rechnungen übrig, so klären Sie mit Ihrem Steuerberater ob diese als uneinbringliche Forderungen gebucht werden sollen.

Das Ergebnis der Zahlungen / Zuordnungen überprüfen Sie mit dem erneuten Ausdruck der Offenen Posten.

Ergänzend können Sie das Konto des jeweiligen Kunden / Lieferanten überprüfen, nur mehr aktuell offene Belege sind auch hier mit dem Haken 'nur offene' sichtbar.

Falls notwendig können Sie manuelle Buchungen mittels AZK verknüpfen.

Vergleichen Sie danach nochmals die Offene Postenliste und die Liste der jeweiligen Belege (AR, ER, GS).

Durch die Erledigung der Belege werden diese auch im Mahnwesen nun korrekt behandelt.

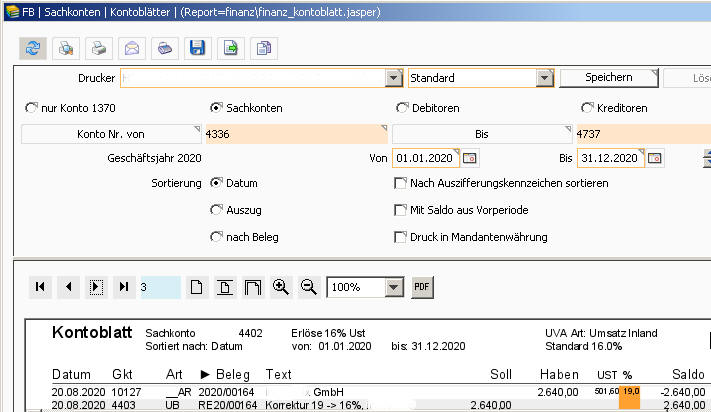

Überblick über die vorhandenen Auszifferungskennzeichen

Wechseln Sie auf das Konto, dass Sie näher betrachten wollen und klicken hier auf Info - Kontoblätter. Im Druck des Kontoblatts können Sie nach AZK sortieren.

Skontoaufwand/-erlös aus umsatzsteuerlicher Sicht

Wird ein Skonto-Aufwand bzw. -Erlös verbucht, so wird der für das Skonto relevante Umsatzsteueranteil anhand der Original Ust-Verteilung anhand der Rechnung (ER bzw. RE) neu errechnet. D.h. es werden anhand der Konten und Mehrwertsteuerverteilungen der Originalrechnungen die Ust-Werte des Skontos errechnet und so in die Ust-Konten eingebucht. Bei eventuell auftretenden Rundungsdifferenzen wird der größte Betrag korrigiert.

Skontoaufwand/-erlös und die Kursdifferenzen bei Fremdwährungsrechnungen

Bei Fremdwährungsrechnungen mit Kursschwankungen und Skontobeträgen wurde folgende Betrachtung gewählt um auch bei Teilzahlungen eine möglichst transparente und vor allem richtige Darstellung in den Konten zu erzielen.

Wichtig ist: Es werden alle Beträge jeweils nur in Mandantenwährung in der Finanzbuchhaltung verbucht.

Die Rechnung wird zum Wechselkurs des Rechnungsdatums verbucht.

Die erste Teilzahlung wird zum Wechselkurs des Zahlungsdatums verbucht.

Die Schlusszahlung wird zum Wechselkurs der Schlusszahlung verbucht, dabei bleibt ein Teilbetrag offen der als Skonto zu verbuchen ist.

Es werden die Zahlungs-Kursdifferenzen, aus dem Gedanken der Währungsverluste errechnet, indem die einzelnen Zahlungen zum Wechselkurs des Rechnungsdatums in die Mandantenwährung umgerechnet werden. Die sich ergebende Differenz zu den umgerechneten tatsächlichen Zahlbeträgen wird als Kursverlust bzw. -gewinn verbucht.

Die sich nun ergebende Differenz zwischen

+ Rechnungsbetrag in Mandantenwährung

- Zahlungen in Mandantenwährung (Kurs zum jeweiligen Zahlungsdatum)

- Wechselkursdifferenzen

Ergibt den tatsächlichen Skontoaufwand. Dieser wird entsprechend auf die Konten verbucht.

Kippkonto, Bankkonten einmal in der Aktiva einmal in der Passiva

Insbesondere Kontokorrentkonten hat man deswegen um kurzfristig Finanzierungen und ähnliches zu machen. Damit haben diese Konten die Eigenschaft, dass Sie mal im Plus und mal im Minus sind. Aus Gründen der Bilanzbetrachtung ist ein positives Bankkonto Eigenkapital und gehört daher ins Aktiva und ein negative Bankkonto ist Passiva, da Fremdkapital. Um dies entsprechend abzubilden gibt es in der Definition der Bilanzgruppen die positiven und negativen Bilanzgruppen. D.h. um aus Sicht der Bilanz Ihr Kontokorrentkonto entsprechend darzustellen sind folgende Definitionen erforderlich:

positive Bilanzgruppe

negative Bilanzgruppe

Zuordnung des Kontos

Eröffnungsbilanz

Insbesondere rund um den Jahreswechsel ergeben sich immer wieder die Fragen, wie man denn die Bilanzkonten vom alten Jahr in das neue Jahr übernimmt. In Verbindung mit Korrekturbuchungen noch im alten Jahr, siehe dazu auch Geschäftsjahr sperren, kommt es gerne zu Differenzen zwischen den Jahren. Um nun Sicherheit für die richtige Übernahme zu bekommen, nutzen Sie den Ausdruck der Bilanz als Eröffnungsbilanz. Das bedeutet, dass das Ende des letzten Geschäftsjahres den Eröffnungsbuchungen des laufenden Geschäftsjahres gegenübergestellt wird.

Wareneinsatz in der Ergebnisübersicht

Wenn für Ihr Unternehmen der Wareneinsatz und somit auch der Lagerstand ein wesentlicher Faktor ist, so muss der Warenvorrat in der Finanzbuchhaltung abgebildet werden.

Barauslagen richtig erfassen

Bei vielen der HELIUM 5 Anwender werden Barauslagen wie Tankbelege, schnelle Einkäufe in einem Baumarkt, Bewirtungsbelege direkt von den Unternehmerpersönlichkeiten aus der privaten Geldtasche bzw. mit der Privaten- oder Firmen-Kreditkarte bezahlt. Wie können diese nun am Einfachsten und richtig erfasst werden.

Grundsätzlich sollten diese Belege alle als Eingangsrechnung erfasst werden. Damit haben Sie ein entsprechende Übersicht über Ihre gesamten Kosten / Aufwände. Die Zahlung dieser Eingangsrechnung ist als Bankbuchung darzustellen.

Hintergrund: Gerade die Unternehmerpersönlichkeiten haben ein Verrechnungskonto zwischen dem Unternehmen und der Person als Privatperson, da immer wieder Geldbewegungen zwischen der juristischen Person des Unternehmens und der Person des Unternehmers laufen. Dieses Konto, für Deutschland und Österreich im Bereich 34xx, ist wie ein Bankkonto zu betrachten. D.h. neben der Definition des Sachkontos, definieren Sie bitte auch eine Bank und definieren dies als sichtbare Bankverbindung. Bei der Bezahlung der Eingangsrechnung, aber auch wenn z.B. ein Kunde eine Ausgangsrechnung an den Unternehmer bar bezahlt so erfolgt die Zahlungsbuchung auf diese Bank. Gegebenenfalls geben Sie bei der geforderten Auszugsnummer 0 ein.

Auch Eingangsrechnungen die per Firmen-Kreditkarte bezahlt werden behandeln Sie in ähnlicher Weise. D.h. für die / jede Firmenkreditkarte ist ein eigenes Bankkonto mit Definition als sichtbare Bankverbindung anzulegen.

Wenn an die Mitarbeiter die Beträge direkt zu überweisen sind, verwenden Sie bitte die abweichende Bankverbindung.

Kreditkartenzahlungen buchen

Wir raten zu folgender Vorgehensweise: Erfassen Sie JEDE Eingangsrechnung gegen den tatsächlichen Lieferanten. Eine Kreditkarte, PayPal, usw. ist nichts anderes als ein weiteres Bankkonto, gegen das diese Rechnung ausgeglichen wird. Durch diese Vorgehensweise erhalten Sie, gerade was Ihre Lieferanten betrifft, eine deutliche Transparenz.

Natürlich spricht nichts dagegen Belege wie z.B. Post, Hotelrechnungen, Sprit-Rechnungen auf einen gemeinsamen Lieferanten z.B. Tanken zu erfassen. Achten Sie aber darauf, dass Ihre wesentlichen Lieferanten, mit denen Sie regelmäßig Geschäfte machen, namentlich erfasst sind, in dem Sie in der Eingangsrechnungsverwaltung den Namen des Lieferanten richtig angeben. Je nach Höhe der Umsätze können Sie trotzdem für die Buchhaltung eine Sammel-Kreditorennummer angeben oder diesen eben einzeln als eigenständigen Kreditor anlegen.

Kreditkartenzahlungen beim Jahreswechsel

Bitte achten Sie darauf, dass die Kreditkartenkonten ebenfalls Perioden rein gebucht werden. Gerade beim Jahreswechsel kommt es vor, dass auf der Auszugsnummer 1 noch Einkäufe aus dem Vorjahr enthalten sind, welche zusätzlich mit einem Zahlungsdatum des alten Jahres versehen sind. Wichtig ist, dass die Zahlungen im richtigen Geschäftsjahr erfasst werden, genau genommen in dem Geschäftsjahr in dem die Abbuchung des Ausgleichs der Kreditkarte gegen Ihr Bankkonto erfolgt. Gehen Sie hier daher bitte so vor, dass, sollten Zahlungsbuchungen noch im alten Geschäftsjahr sein, so buchen Sie diese z.B. zum 1. des neuen Geschäftsjahres. Viele Anwender buchen die Zahlungen auch so, dass dies Zahlungsdatum mit dem Abbuchungsdatum der Kreditkarte übereinstimmt. Wichtig ist in jedem Falle, dass der Auszug 1:1 mit dem Auszug des Kreditkarteninstitutes übereinstimmt.

Barauslagen der Mitarbeiter

Für führende Mitarbeiter könnten diese wie oben für die Unternehmerpersönlichkeiten beschrieben gehandhabt werden. In aller Regel wird es jedoch so sein, dass der Mitarbeiter einen relativ geringen Betrag für Sie kurzfristig auslegt, z.B. eine Hotelrechnung oder eine Besorgung, Briefmarken zum Beispiel und sich erwartet, dass er diese Barauslage umgehend ersetzt bekommt.

Das impliziert, dass dem Mitarbeiter in dem Moment wo er den Beleg präsentiert auch die Barauslage ersetzt wird. Es gibt nun zwei Möglichkeiten:

Es gibt keine Kasse und auch kein Kassenbuch. Dies bedeutet, dass dem Mitarbeiter der Belege "abgekauft" wird. D.h. der Inhaber bezahlt dem Mitarbeiter den Beleg sofort aus seiner persönlichen Geldbörse und der Aufwand wird wie oben beschrieben als Barauslage des Inhabers über dessen Verrechnungskonto verbucht.

Wenn obiges nicht praktikabel ist, wird eine Kasse eingerichtet und einem Mitarbeiter der Buchhaltung die Verantwortung für die Kasse übergeben. Das bedeutet nun, dass dem Mitarbeiter der Beleg mit dem Geldbestand aus der Kasse "abgekauft" wird. D.h. erfassen Sie den Beleg wie oben beschrieben als Eingangsrechnung mit den entsprechenden Kontierungen usw. Unter Zahlung wählen Sie die Zahlungsart Bar, wählen das gewünschte Kassenbuch aus und bestätigen, dass damit die Eingangsrechnung bezahlt ist.

Die Einlage von der Bank buchen Sie mit der Kassenbuchung gegen das Bankkonto.

Die Einlage des Inhabers verbuchen Sie mit der Kassenbuchung gegen das Verrechnungskonto des Inhabers.

Buchungsschablonen

Wir haben auf die Verwendung von Buchungsschablonen verzichtet und stellen stattdessen die Möglichkeit bereits getätigte Splittbuchungen als Vorlagen zu verwenden zur Verfügung. Um z.B. eine weitere Gehaltsbuchung im nächsten Monat zu machen, suchen Sie bitte eine bereits durchgeführte Gehaltsbuchung und klicken im Reiter Buchungen auf "Neue Splittbuchung aus Buchung erstellen". Damit werden alle mit dieser Buchung verbundenen Buchungen als Vorlage in den Bearbeitungsmodus der Splittbuchung übernommen. Definieren Sie Datum, Text und Beleg und korrigieren Sie gegebenenfalls die entsprechenden Beträge auf den einzelnen Konten. Die Vorgehensweise ist wie oben unter Splittbuchung beschrieben.

Fehlerhafte Automatikbuchungen korrigieren

Es kommt leider immer wieder vor, dass z.B. aufgrund fehlerhafter Definitionen vor allem Automatikbuchungen gemacht werden, die dann korrigiert werden sollten. So z.B. wird bei mehreren Finanzämter immer wieder auf das falsche Finanzamt gebucht und damit ist natürlich die gesamte Ust-Thematik falsch. Um dies nun zu korrigieren gehen Sie am Besten wie folgt vor.

Wir gehen davon aus, dass Sie den Fehler relativ zeitnah bemerken. D.h. dass in der Regel noch keine Zahlungsbuchungen auf der Ausgangs-Rechnung sind.

Nehmen Sie die Rechnung zurück. D.h. gehen Sie in die Rechnung, wählen Sie ändern und bestätigen Sie die Abfrage nach "Rechnung ändern" mit ja. Damit ist die Rechnung im Status angelegt und aus der Buchhaltung herausgenommen. Sollte es mehrere Rechnungen betreffen, so gehen Sie bitte für die anderen (hoffentlich wenigen) Rechnungen analog vor.

Stellen Sie nun die Konten richtig.

Drucken Sie die Rechnungen wieder aus, zumindest soweit, dass diese wieder im Status offen sind. Sollten Zahlungsbuchungen auf der Rechnung gewesen sein, so müssen diese zuerst zurück genommen und dann auch wieder eingetragen werden.

Bedenken Sie bitte, dass insbesondere bei Rechnungen an Lieferadressen in andere Länder, die Lieferadresse die Buchung, also die Erlöskontenfindung definiert. Hier hilft am schnellsten ein Ausdruck der Rechnung.

Gemeinsame Steuerverwaltung

Liechtenstein und die Schweiz haben eine gemeinsame Steuerverwaltung. D.h. Lieferungen von Liechtenstein in die Schweiz und umgekehrt müssen als Inlandslieferung gehandhabt werden. Dafür sind folgende Definitionen zu machen:

Definieren Sie im Modul System, unterer Modulreiter System, oberer Modulreiter Land, für Liechtenstein als gemeinsames Postversendungsland die Schweiz.

Bei den Erlöskonten definieren Sie für die Länderartübersetzung zusätzlich die Übersetzung des Landes so, dass Lieferungen in die Schweiz als Buchung auf das Inlandskonto durchgeführt werden. Also für das jeweilige Sachkonto wird beim Inlandskonto noch die Konto-Landzuweisung für die Schweiz durchgeführt.

Obige Beschreibung ist für Liechtenstein. Für die Schweiz ist es vice versa.

Schweizer Besonderheiten

In der Schweiz und in Liechtenstein ist die Vorsteuer für Investitionen unabhängig von den sonstigen (Waren-) Einkäufen zu erfassen. Aus der Sicht von HELIUM V bedeutet dies, dass dies eigene Mehrwertsteuersätze sind. Definieren Sie daher eine Mehrwertsteuer z.B. Investitionen und den zugehörigen Steuersatz im Modul System, unterer Modulreiter Mandant und obere Modulreiter MwSt Bezeichnung und MwSt.

Nun wechseln Sie noch in das Modul Finanzbuchhaltung, wählen den unteren Modulreiter Finanzamt, wählen ihr Finanzamt (Eidg. Steuerverwaltung) und definieren für die Steuerkategorie Inland unter Steuerkategoriekonto für die Mehrwertsteuer Investitionen das entsprechende Vorsteuerkonto.

Kassenkonto eröffnen

Selbstverständlich muss auch jedes Kassenkonto eröffnet werden. Da direkte manuelle Buchungen auf das/die Kassenkonten (Sachkonto, Bearbeiten, Manuelle Umbuchung) nicht zulässig sind, muss die Eröffnungsbuchung im unteren Modulreiter Kassenbuch durchgeführt werden.

Periodenübernahme aller Debitoren / Kreditorenkonten funktioniert nicht

Wenn die Periodenübernahme aller Debitoren / Kreditorenkonten nicht funktioniert, die Übernahme einzelner Konten jedoch schon, so prüfen Sie bitte den Haken bei Automatische Eröffnungsbuchung in den Kopfdaten der Debitorenkonten. Nur für die Konten, für die diese Eigenschaft gesetzt ist, werden auch die Periodenübernahmen durchgeführt.

Kontoblatt mit Debitoren- / Kreditorennamen drucken

Wählen Sie beim Druck des Kontoblattes auch GKT Bezeichnung drucken. Damit werden in einer zusätzlichen Zeile die Bezeichnungen des Gegenkontos angedruckt.

Verbindung mitlaufende Konten, offene Postenliste, Sachkonten, Eingangs-, Ausgangs-Rechnungen

Die Erklärung wird hier für die Eingangsrechnung beispielhaft dargestellt. Für Ausgangsrechnungen gilt dies in gleicher Weise, jedoch sind Soll - Haben entsprechend vertauscht.